La aparición de las fintech ha transformado el panorama financiero, desafiando a los bancos tradicionales. Estas nuevas empresas tecnológicas ofrecen una alternativa ágil y moderna a los servicios financieros convencionales, mientras que la banca tradicional sigue basándose en su estructura sólida y regulada. A continuación, exploramos las principales diferencias entre ambos modelos y cómo impactan a los consumidores.

1. Modelo de Negocio

Fintech: Innovación y Tecnología

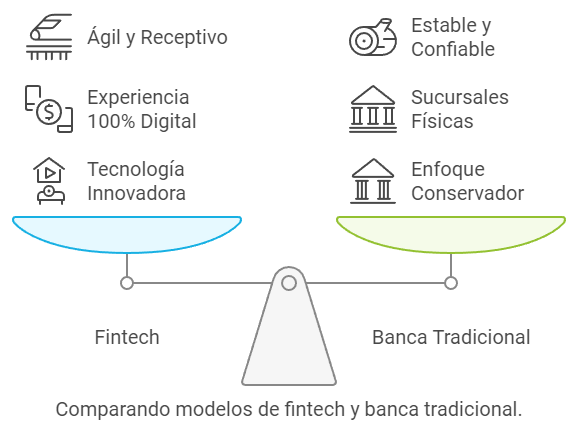

Las fintech se caracterizan por su enfoque innovador y su uso intensivo de tecnologías avanzadas como la inteligencia artificial (IA) y el Big Data. Su modelo de negocio es ágil y está orientado a ofrecer soluciones personalizadas de manera 100% digital.

- Utilizan tecnología avanzada para crear servicios financieros flexibles.

- Se centran en la agilidad y la capacidad de respuesta rápida a las necesidades del cliente.

- Ofrecen una experiencia 100% digital, sin necesidad de sucursales físicas.

Banca Tradicional: Enfoque Conservador

Por otro lado, los bancos tradicionales operan con un enfoque más conservador y dependen en gran medida de su infraestructura física, como las sucursales. A pesar de haber incorporado plataformas digitales, sus procesos suelen ser más burocráticos y lentos en comparación con las fintech.

- Ofrecen una amplia gama de servicios financieros, tanto en canales digitales como en sucursales físicas.

- Tienen una estructura más rígida y procesos menos ágiles.

- Los productos tienden a ser más estandarizados, con menos personalización.

2. Costos Operativos

Fintech: Eficiencia y Menores Costos

Las fintech, al operar principalmente en el entorno digital, tienen costos operativos mucho más bajos. Esto se traduce en tarifas más competitivas y la ausencia de muchas comisiones ocultas que suelen encontrarse en los bancos tradicionales.

- Menores costos debido a la falta de sucursales físicas.

- Ofrecen servicios con tarifas más bajas y menos comisiones.

- Su modelo de negocio permite una mayor eficiencia operativa.

Banca Tradicional: Infraestructura Costosa

Los bancos tradicionales, debido a su extensa red de sucursales y personal, tienen costos operativos más elevados. Estos gastos suelen ser compensados mediante comisiones más altas y tarifas por servicios, lo que puede hacer que sus productos sean menos accesibles para algunos usuarios.

- Mayores costos operativos debido a la infraestructura física.

- Comisiones más altas y tarifas que reflejan los gastos de mantenimiento de sucursales.

- Modelos más costosos que afectan al cliente final.

3. Experiencia del Usuario

Fintech: Enfoque en la Usabilidad

Uno de los puntos fuertes de las fintech es su capacidad para ofrecer una experiencia de usuario altamente intuitiva y personalizada. Las plataformas fintech suelen estar diseñadas para facilitar la interacción con el cliente, utilizando IA y análisis de datos para ajustar los servicios a las necesidades individuales.

- Interfaz fácil de usar y diseñada para optimizar la experiencia del cliente.

- Servicios altamente personalizados, basados en el comportamiento y las preferencias del usuario.

- Procesos rápidos y simplificados que reducen la fricción para el usuario.

Banca Tradicional: Experiencia Heredada

Aunque los bancos han invertido en la modernización de sus plataformas digitales, muchas veces estas interfaces siguen siendo menos ágiles y flexibles que las de las fintech. Esto se debe en parte a los procesos heredados y la necesidad de adaptarse a una infraestructura más compleja.

- Interfaces digitales que, aunque modernas, son menos ágiles y flexibles.

- Procesos más lentos y menos ajustables a las preferencias individuales.

- La experiencia de usuario puede verse afectada por la burocracia interna.

4. Acceso a Servicios Financieros

Fintech: Inclusión Financiera

Las fintech han sido clave en la ampliación del acceso a servicios financieros, particularmente en regiones donde la banca tradicional era inaccesible o limitada. Han creado soluciones adaptadas para jóvenes, personas sin historial crediticio y usuarios en áreas rurales o menos desarrolladas.

- Facilitan el acceso a sectores desatendidos por la banca tradicional.

- Soluciones adaptadas a usuarios jóvenes o con poca experiencia en servicios financieros.

- Presencia creciente en mercados emergentes y áreas rurales.

Banca Tradicional: Acceso Limitado

Los bancos tradicionales, aunque ofrecen una amplia gama de productos financieros, no siempre están tan accesibles para todos los segmentos de la población. Esto se debe en parte a sus requisitos más estrictos y a la falta de presencia en áreas remotas.

- Acceso limitado a clientes con menos historial crediticio o en áreas rurales.

- Servicios orientados a clientes más establecidos.

- Menor flexibilidad en comparación con las soluciones fintech.

5. Regulación y Seguridad

Fintech: Menos Reguladas

Las fintech, al ser más recientes en el mercado, están sujetas a menos regulaciones que los bancos tradicionales. Si bien esto les otorga una mayor flexibilidad para innovar, también puede generar preocupaciones en torno a la seguridad y la protección del consumidor. Sin embargo, muchas fintech están comenzando a implementar medidas de cumplimiento regulatorio para aumentar la confianza.

- Menos regulaciones en comparación con los bancos tradicionales.

- Mayor flexibilidad para introducir nuevas tecnologías y productos.

- Preocupaciones sobre seguridad que están siendo abordadas con regulaciones más estrictas.

Banca Tradicional: Alta Regulación

Los bancos tradicionales están sujetos a regulaciones estrictas que garantizan la seguridad de los fondos de los clientes y la transparencia en las operaciones financieras. Estas regulaciones ofrecen a los usuarios una mayor confianza en la seguridad de sus transacciones.

- Fuertemente regulados, lo que garantiza seguridad y transparencia.

- Cumplen con normativas internacionales y nacionales.

- Generan confianza a través de la protección de fondos.

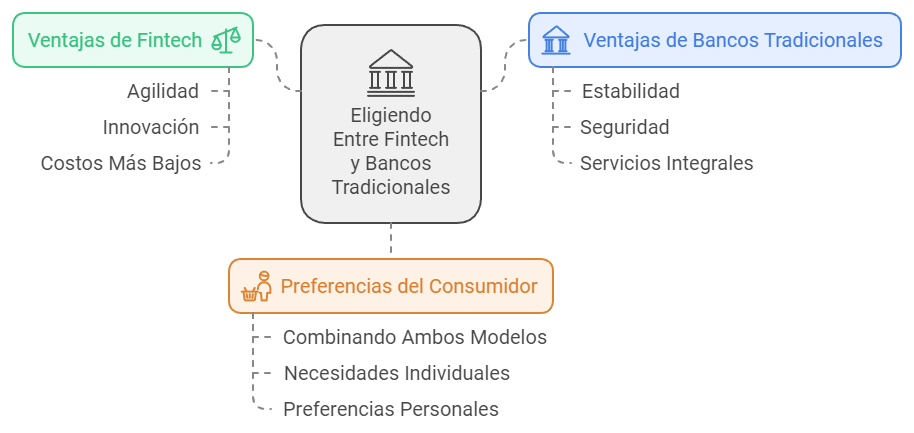

Conclusión

La elección entre una fintech y un banco tradicional dependerá en gran medida de las necesidades individuales y preferencias personales del usuario. Mientras que las fintech ofrecen agilidad, innovación y costos más bajos, los bancos tradicionales brindan estabilidad, seguridad y una oferta más completa de servicios financieros. Muchos consumidores optan por combinar ambos modelos para aprovechar lo mejor de cada uno.